核心提示:当前在我国,家族信托业务的可依赖程度完全取决于信托方面的相关立法。依据我国的法律制度,信托法作为我国的基本法只要其细则与宪法的细则不相违背,那么就以信托法的规定为准。因此,在财产隔离和保护上,家族信托依据其合同条款所做出的保护在法律上均是有效的。

一、“家族信托”一词的来源及其内涵

“家族信托”,由“Family Trust”翻译而来,最早可追朔至古罗马帝国时期,距今已逾2000年。当时《罗马法》将外来人、解放自由人排斥于遗产继承权之外。为避开这样的规定,罗马人将自己的财产委托移交给其信任的第三人,要求为其妻子或子女利益而代行对遗产的管理和处分,从而在实际上实现遗产继承权。当代的家族信托——以实现富人的财富规划及传承为目标,则发展于1980年代的美国。在经历了近40年的发展后,如今,在中国香港及欧美发达地区,以个人名义设立的信托已经占据信托市场的70%左右。

家族信托是在法律的依托下,将资产的所有权与收益权相分离的金融工具。高净值客户一旦把资产委托给信托公司打理,该资产的所有权就不再归他本人,但该资产及其相应的收益依然必须根据客户的意愿收取和分配。一旦高净值客户发生离婚分家产、意外死亡或被人追债等特殊状况,这笔信托资产都将独立存在,不受影响。众多耳熟能详的家族如洛克菲勒家族、肯尼迪家族,都已借道家族信托、家族基金会的家族信托路径,成就了家族财富的基业常青。

反观我国,“富不过三代”就像是一个魔咒压着中华子孙,真正意义上的“家族”在国内几乎没有,更多的是改革开放造就的富一代,打江山容易守江山难,如今的富一代们开始把眼光看向家族信托,期许这一在国内崭新的金融工具能够帮助他们实现财富的永恒传承。

二、家族信托与高净值客户需求的匹配度

依据我国信托法的分类,信托可分为民事信托、营业信托和公益信托。家族信托按照其功能,可视为营业信托和民事信托的功能集合。家族信托既能够帮助高净值客户通过营业信托的模式实现财富的保值与增值,又能够借助民事信托的模式来帮助高净值客户实现财富的保全与传承,可谓一箭双雕。

1、高净值客户对财富管理的需求

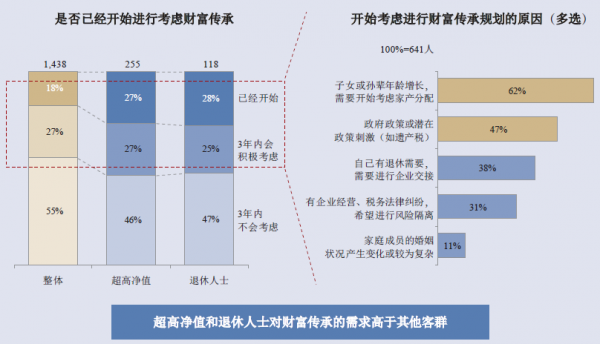

根据兴业银行发布的《中国私人银行2017》数据显示,如今我国的高净值人群结构已经发生变化,约30%为医生、律师的等“知识型”人才,他们与创一代有着不同的财富管理需求与偏好。最新的调研数据显示,已经有近一半的高净值客户群表示已经或在3年内会积极考虑财富传承,子女年龄增长和潜在政策刺激是两大动因(如图1)。

图1 高净值客户对财富传承的需求及原因(摘自《中国私人银行2017》)

从图1的数据可见,67%的高净值客户由于子女或孙辈年龄增长,需要开始考虑家产分配,47%客户基于政府政策或潜在政策的刺激,38%的客户因为退休需要进行企业交接,31%客户基于对企业经营的担忧,希望进行风险隔离,11%的客户则因为家庭成员婚姻状况负责。

2、家族信托业务如何高度匹配高净值客户的需求

①家产分配。家产分配是生活中常见的引起手足反目为仇的案例,因为子女或孙辈在能力上或人品上与自己的预期不符,所以作为财富的拥有者,希望能够在家产分配上有所倾斜,或者选择更合适的子女来代替自己掌管家族企业。举例而言,如果父母因为子女不孝,而不想把财产给某子女或希望隔代遗赠,在我国目前的《继承法》体制下,操作难度较大。

但通过家族信托的方式,将财产委托给受托人,通过家族信托合同的条款设置,以信托受益权取代继承权,便能够顺利将财产按照自己的意志进行分配。

②避税。在英美等国家,家族信托最大的作用就是帮助客户实现合理避税。在我国,由于政府政策或潜在政策的刺激,遗产税开征时不时登上热搜,高净值客户也开始关注通过信托实现避税的可能性。目前,我国对于信托资产并无缴纳税收的规定,对于信托收益也只是针对固定收益类征税,且信托公司没有代受益人代扣代缴所得税的义务和权利。因此,通过信托的方式进行合理避税在我国仍然是合法的选择。

③风险隔离。信托在风险隔离上的优势一直被金融业内人士所津津乐道。根据《信托法》第十五条,设立此信托后,委托人死亡或者依法解散、被依法撤销、被宣告破产时,委托人是唯一受益人的,信托终止,信托财产作为其遗产或者清算财产;委托人不是唯一受益人的,信托存续,信托财产不作为其遗产或者清算财产;但作为共同受益人的委托人死亡或者依法解散、被依法撤销、被宣告破产时,其信托受益权作为其遗产或者清算财产。以及第十七条,除四种特例外,对信托财产不得强制执行。可谓是对信托计划中的家族财富上了双保险。

④婚姻变故。我国的婚姻法规定,婚前一方取得的财产永远属于个人财产,但是婚前财产在婚后所取得的投资收益则属于夫妻共同财产。对于高净值客户而言,主要资产就是股票、公司股权或其他投资产品,投资收益是将来主要收入来源。很难厘清婚前还是婚后财产,容易产生纠纷。而如果采用信托的方式,将婚前主要财产设立成一份婚前财产隔离家族信托,那么信托财产在投资过程中产生的收益仍然是属于信托财产的一部分,此时不论是信托财产还是其收益均不属于夫妻共同财产,将来客户发生婚姻变故时也无需进行资产分割,而且对将来发生的债务也不用承担责任。

三、家族信托的安全保障性能

随着我国法律制度的健全以及中国信托登记有限责任公司的建立,信托法赋予的财产保全功能变得有理有据。依据《信托法》的第十七条,只要不是先期抵押、信托费用、信托本身税费以及法律其他规定的四种情况,对信托财产不得强制执行。对于先期抵押的情形,信托法的第十二条也明确约束了债权人行使权力的期限仅为一年,超过一年,债权人的权利就归于消灭。

有客户担心在国内目前并没有类似的判例,这一忧虑是不符合我国当前的法律制度。因为英美法系国家有的判例制度在我国其实并不存在,也正因为此,过往有无相关的案例对家族信托的安全性和可靠性并无显著地影响。当前在我国,家族信托业务的可依赖程度完全取决于信托方面的相关立法。依据我国的法律制度,信托法作为我国的基本法只要其细则与宪法的细则不相违背,那么就以信托法的规定为准。因此,在财产隔离和保护上,家族信托依据其合同条款所做出的保护在法律上均是有效的。

(作者王婷婷系中泰信托公司研发中心研发经理)