2018年2季度,中国信托业的发展延续了1季度以来平稳回落的基本格局。在资管新规和一系列监管政策的共同作用下,信托业管理资产规模连续回落,发展效益水平小幅下滑,同时也体现出信托资产结构不断优化、行业资本实力继续增强、主动管理能力持续提高、转型发展步伐更加坚定等积极因素。信托业已经开始从高速增长阶段向高质量发展阶段转变。

一、信托资产规模回落结构优化

2018年2季度,在“去杠杆、去通道”等监管政策影响下,信托业管理资产规模继续下滑,其中下降最为明显的是以单一、事务管理信托为主的通道类业务,新增信托资产结构明显优化,信托业务的主动管理水平进一步提升,发展质量有所提高。

(一)信托资产规模连续平稳回落

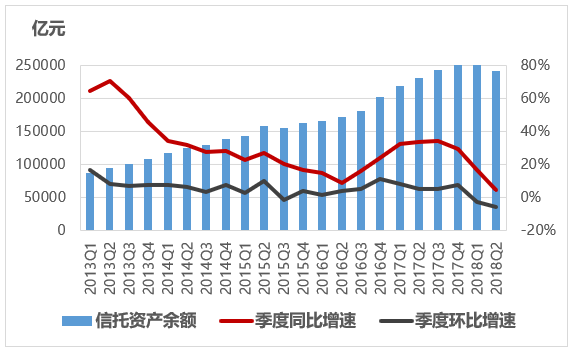

2018年2季度,行业管理信托资产规模比1季度又有所下降,2季度末信托资产余额24.27万亿元,比1季度末25.61万亿元下降了1.34万亿元。这是自2010年季度统计数据以来,首次出现信托资产规模的连续下滑。从信托资产规模的季度同比增速来看,这一数据自2017年4季度开始就出现下降,近三个季度的数据分别是29.81%、16.60%、4.88%,2018年2季度的信托资产规模回到了2017年2、3季度之间的水平。从季度环比增速来看,下降的速度相对比较平稳,今年前两季度环比降幅为2.41%和5.25%,并未出现大幅波动,总体上呈现平稳回落趋势。

图1-1 信托业管理资产规模增长情况

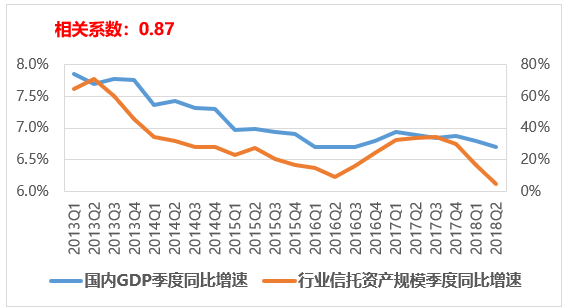

信托资产规模的持续平稳回落,与宏观经济和监管环境密切相关。今年上半年,宏观经济增长速度稳中趋缓,1季度增速为6.8%,2季度增速下降为6.7%;上半年固定资产投资增速为6.0%,比1季度回落1.5个百分点;社会消费品零售总额同比增长9.4%,回落0.4个百分点;货物进出口顺差9013亿元,比上年同期收窄26.7%。信托资产规模的增速与GDP增速的相关性较高,自2013年以来,两者的相关系数达到0.87,变动趋势基本保持一致。但是从今年上半年来看,信托资产规模增速的下降,除了受到GDP增速放缓的影响之外,上半年监管政策密集出台、监管力度不断加强也是重要的影响因素。

图1-2 信托资产规模增速与GDP增速

(二)单一与事务管理信托规模下降明显

信托资产规模持续平稳回落,主要因素是单一类、事务管理类业务的下降,信托资产结构质量进一步优化。

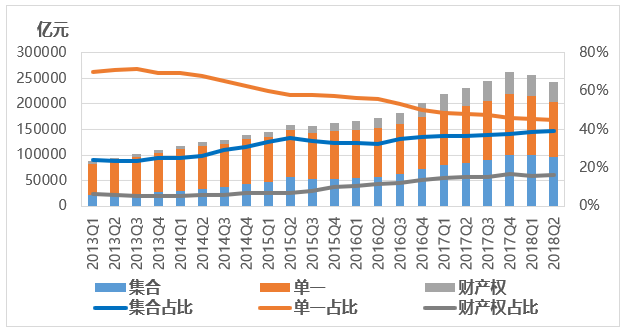

一是从信托资产来源结构看,单一资金信托规模下降更快,占比持续降低。2季度单一资金信托规模从1季度的11.66万亿元下降至10.84万亿元,降幅为7%;而集合资金信托规模从9.92万亿元小幅下降至9.51万亿元,降幅为4.1%;财产权信托规模从4.03万亿元下降至3.91万亿元,降幅为2.9%。单一资金信托占比自2013年3季度以来,一直延续下降趋势,2018年2季度占比为44.68%,比上季度的45.54%下降了0.84个百分点;但集合资金信托占比有所提升,2季度为39.20%,比1季度提升0.48个百分点;财产权信托占比也略有提升,2季度为16.12%,比1季度提升0.39个百分点。单一信托的下降对信托资产规模下降的贡献最大,贡献度为61.05%。

图1-3 信托资产来源结构变动情况

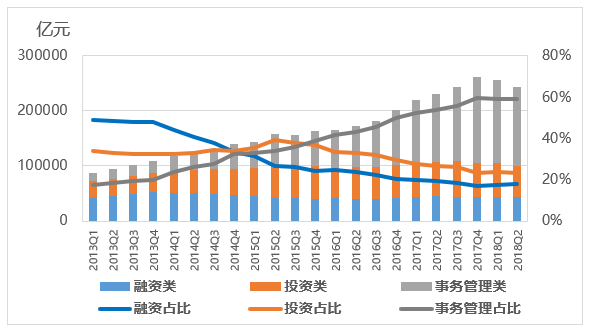

二是从信托功能看,事务管理类业务规模和比重都有所下降。2季度事务管理类信托规模下降明显,从1季度的15.14万亿元下降到14.30万亿元,减少8414亿元;而投资类规模从1季度的6.05万亿元下降到5.59万亿元,减少4558亿元;融资类规模从1季度的4.43万亿元下降到4.38万亿元,仅减少475亿元。2季度事务管理类信托占比为58.93%,比1季度下降了0.19个百分点;投资类信托占比为23.03%,下降了0.57个百分点;但融资类信托占比上升了0.76个百分点至18.04%。事务管理类信托的下降是信托规模下降的主要因素,贡献度达到了62.57%。

图1-4 信托资产运用结构变动情况

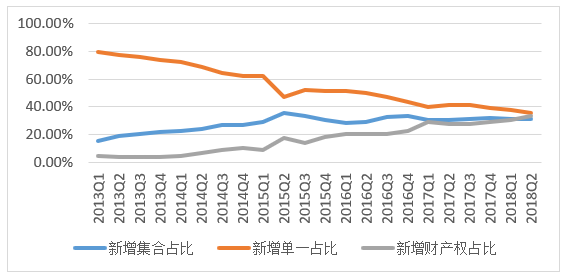

(三)新增信托资产来源结构更为优化

从新增信托资产的来源结构看,自2013年以来,新增单一资金信托季度累计值占全部新增信托规模的比重总体呈下降趋势,而相应的新增集合资金信托和财产权信托的季度累计值总体保持上升。具体到2018年2季度,新增单一资金信托占比由上季度的37.81%下降到35.30%,降幅达到2.51个百分点,较为明显;而新增财产权信托占比由上季度的30.66%上升到33.47%,上升了2.81个百分点;新增集合信托占比由上季度的31.53%小幅调整至31.23%,基本保持稳定。新增信托财产的结构变化,一方面体现了监管政策和监管力度不断加强,以单一信托为主的通道业务受到规范和限制;另一方面在资管新规出台后,财产权信托得到较快发展,特别是资产证券化等业务属于信托发挥制度优势、大力推进的转型业务,上半年发展迅速。因此,新增单一信托比重的下降和财产权信托比重的上升,体现了新增信托结构的优化,反映出二季度信托业务发展质量有所提升。

图1-5 新增信托财产来源结构变动(当年累计值)

(四)银信合作业务规模明显下降

2017年12月,原银监会出台《关于规范银信类业务的通知》,对银信合作业务进行规范;2018年又出台《关于进一步整治银行业市场乱象的通知》,对监管套利的通道业务进行严格限制。一系列监管政策强化了对银信合作业务的监管力度,扭转了2017年以来银信合作业务的快速增长局面。2018年1、2季度,银信合作业务规模的连续下降,主要是以规避监管为目的的通道业务规模下降,在一定程度上挤出了信托资产规模的“水分”,有利于行业提质增效和长远发展。

二、发展效益水平出现小幅调整

2季度信托业发展效益水平出现了小幅调整,行业收入和利润水平同比下降,人均创效能力也有所下调,但是信托业务收入对行业收入水平还是起到重要支撑作用。发展效益的小幅调整,一方面是信托业去通道、压规模、告别粗放增长阶段的必然结果,另一方面也反映了宏观经济增速稳中有降、资本市场波动加大对行业收入水平的影响。

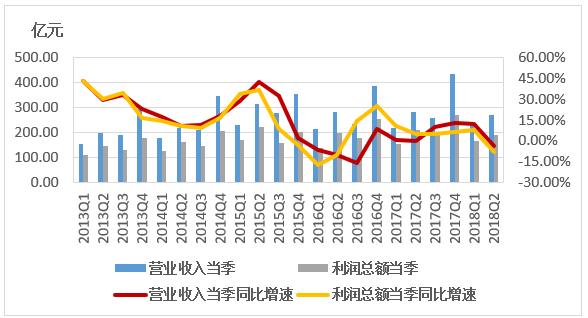

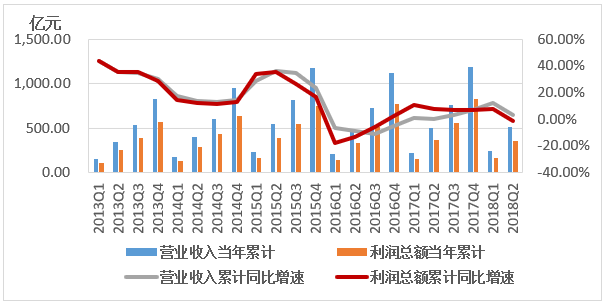

(一)营业收入和利润不同程度下降

2018年2季度,信托业营业收入和利润总额当季值同比均有所下降。从营业收入来看,2季度全行业实现营业收入新增269.96亿元,比1季度的243.36亿元环比增长10.93%;但是若剔除季节因素观察同比增速的话,则出现了一定下降,同比去年2季度下降了3.94%,这也是2016年4季度以来的最低点。从利润总额来看,2季度全行业新增利润总额192.38亿元,环比1季度167.67亿元增长了14.74%;但是同比增速同样出现下降,降幅为8.16%,明显超过了营业收入降幅。

图2-1 营业收入与利润总额当季值及其同比增速

从当年累计值来看,2季度全行业营业收入累计值达到了513.32亿元,平均每家公司达到了7.55亿元,同比略增了3.11%,绝对数值虽然没有下降,但同比增速比1季度下降了9.14个百分点。2季度全行业利润总额累计值达到了360.05亿元,平均每家公司5.29亿元,同比下降了1.32%,增速比1季度下滑9.24个百分点。尽管营业收入和利润总额的当年累计值下降幅度远小于2季度新增值,但是如果3、4季度行业发展效益如果不能明显改观的话,那么全年的收入与利润水平可能会出现“双降”格局。

图2-2 营业收入与利润总额当年累计值及其同比增速

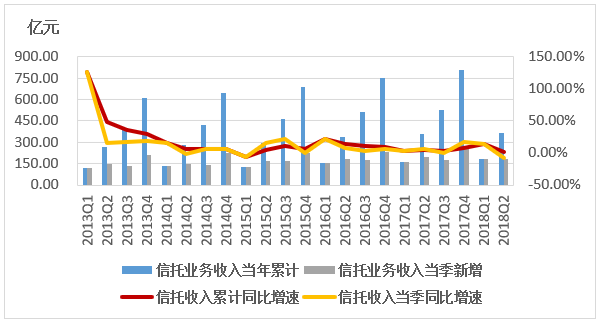

(二)信托业务收入增速下滑

2季度伴随着信托资产规模的下降,信托业务收入增速也出现了明显下滑。从2季度数据来看,68家信托公司共实现信托业务收入的当年累计值达到362.36亿元,平均每家公司5.33亿元;同比增速仅为2.11%,比1季度的13.63%下降了11.52个百分点。2季度全行业信托业务收入新增180.32亿元,比1季度略降1.72亿元,平均每家公司2.65亿元;同比增速从1季度的13.63%降至-7.38%,不仅增速下降幅度较大,而且绝对数值比去年同期还有所下滑。造成2季度信托业务收入持续下降的主要原因有两方面:一是信托资产规模的下降,在系列监管政策的影响下,2季度信托资产规模下降了1.34万亿元,对信托业务收入的影响可能会更加长远;二是货币市场流动性相对偏紧,银行资金投资信托受到限制,主动管理类信托产品的资金募集较为困难,造成信托计划成立率较低,而此类业务信托报酬率更高,从而导致信托业务收入增速的明显下滑。

图2-3 信托业务收入及其同比增速变动

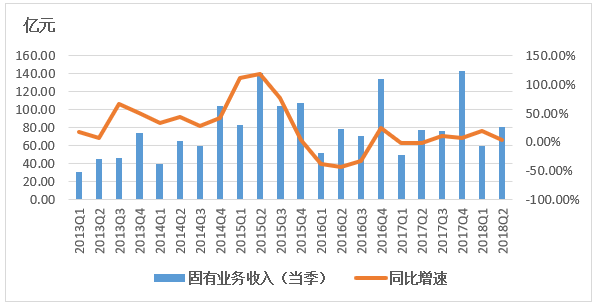

(三)固有业务收入同比略有增长

与信托业务当季新增收入同比略有下降相比,2季度固有业务新增收入同比略有增长,保持了相对稳定。从数量上看,2季度固有新增收入规模为80.11亿元,同比增速为3.15%,尽管比1季度同比增速18.16%有较大幅度下降,但是仍保持了正向的增长。1、2季度固有业务累计收入规模为138.86亿元,平均每家公司2.04亿元;与去年同期相比,固有业务今年累计收入增长幅度为9.01%,当然这主要得益于今年1季度固有业务收入的良好表现。

图2-4 固有业务当季新增收入及其同比增速

(四)信托业务收入占比仍保持较高水平

信托业务是信托公司的主营业务,信托业务收入是信托公司营业收入的重要支撑。从2季度数据来看,信托业务收入占营业收入的比重为70.59%,尽管比1季度的74.80%略有下降,但仍保持了较高的水平,高于2017年3、4季度数值,仍然是信托公司营业收入的主要贡献来源。从当季新增数据来看,2季度信托业务收入占比为66.79%,虽然比1季度这一指标下降了8.01个百分点,但也处于较高水平。

图2-5 信托业务收入占比变动情况

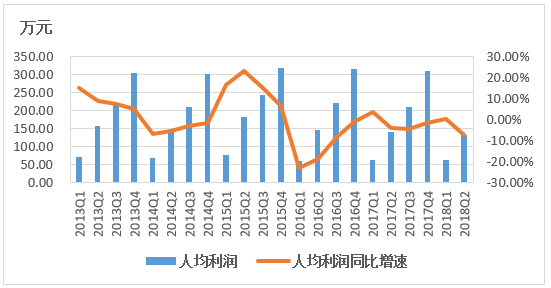

(五)人均创效水平略有降低

从人均创效指标来看,2季度信托行业人均创造的利润水平比去年同期也略有降低。2018年2季度行业人均利润为130.50万元,比2017年同期的140.82万元下降了7.33%。从季度同比增速来看,2018年2季度人均利润同比增速比1季度降低了7.69个百分点。

图2-6 人均利润(当年累计)及其增速变动

三、行业资本实力持续得到增强

今年以来,尽管信托资产规模连续2个季度小幅下降,但行业资本实力持续得到增强,实收资本规模不断提升。同时也要看到,信托公司固有资金的运用仍以投资为主,随着信托业务的持续发展,对固有资金流动性的需求有所提高。

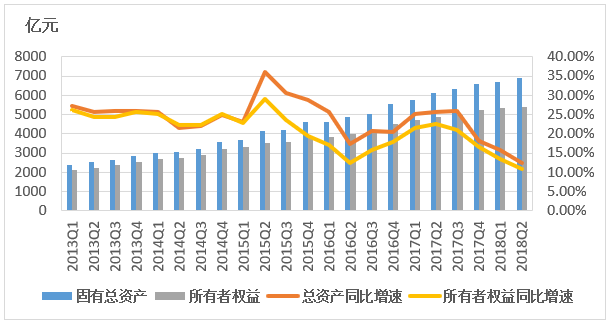

(一)固有资产规模持续增长但增速放缓

资本实力是信托业做大做强的重要保障。从历年数据统计可以看到,信托业固有资产规模一直维持稳健上升趋势,到2018年2季度,行业固有资产规模已达6893.28亿元,比上季度环比增加211亿元;68家信托公司平均固有资产规模为101.37亿元。全行业所有者权益规模达到5419.84亿元,比上季度环比增加89.78亿元;平均每家信托公司所有者权益规模为79.70亿元。

但从增速来看,无论是固有资产规模还是所有者权益,其增速都有明显放缓。固有资产规模2季度同比增速为12.46%,较1季度的15.74%进一步下滑,并且连续三个季度增速下降;所有者权益2季度同比增速为10.97%,较1季度的13.52%下滑2.55个百分点,并且连续四个季度增速下滑。

图3-1 行业固有资产与所有者权益变动情况

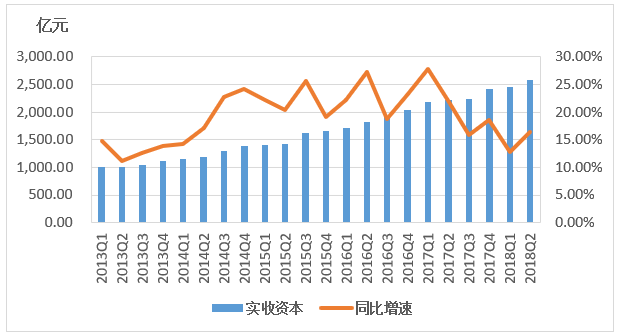

(二)信托行业实收资本规模进一步增加

自2013年以来,行业实收资本规模连续保持上升趋势,并且在2016年以来增长较快。2018年2季度,全行业实收资本规模达到了2580.33亿元,平均每家公司37.95亿元,比去年同期增长16.33%,比1季度环比增长4.75%。尽管增长速度比2016年有所下降,但总体规模仍然保持了较为明显的增长。

图3-2 行业实收资本及其同比增速

信托行业实收资本的增加,主要来自于信托公司的增资。信托公司的增资需求主要有三个方面:一是拓展业务对资本金的需求,资本实力更强的信托公司在行业地位、公司品牌、业务拓展等方面更具优势;二是满足净资本管理的需求,一些信托公司在快速发展过程中,净资本数量不足,无法满足业务快速发展的净资本要求,因此产生增资需求;三是固有资金流动性压力较大,需要增资补充流动性。近三年来,多家信托公司纷纷进行增资,2016年有22家信托公司共增加注册资本385.65亿元,平均每家增资17.53亿元;2017年有21家信托公司增加注册资本403.12亿元,平均每家增资19.20亿元;2018年1、2季度,共有7家信托公司增加注册资本176.42亿元,平均每家增资25.20亿元。

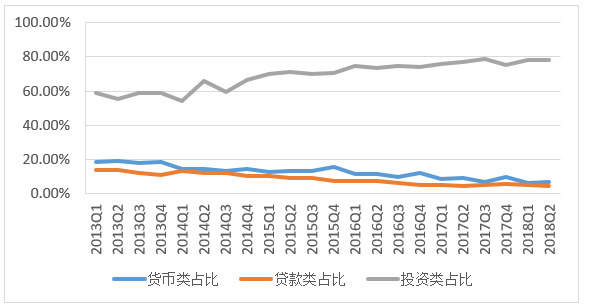

(三)固有资金运用方式仍以投资为主

从固有资金运用方式来看,自2013年以来,固有资金投资类占比总体呈不断上升趋势,由2013年1季度的58.86%上升至2018年2季度的78.05%,上升了19.19个百分点。2季度固有资金投资类占比虽然较1季度的78.45%略有下降,但仍远高于货币类占比的6.90%和贷款类占比的4.63%,占据绝对主导地位。与之相比,固有资金货币类与贷款类占比自2013年以来总体延续了下降趋势。

图3-3 固有资产运用方式结构变化

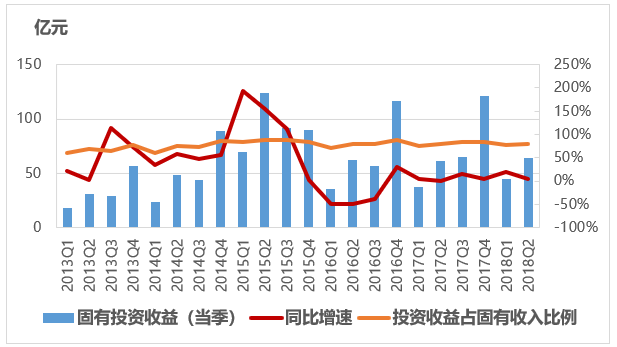

固有资金投资类占比的不断增加,还体现在固有投资收益在固有业务收入中占据绝对比重。自2013年以来,固有投资收益的当季新增数额,除了2016年1-3季度同比下降之外,其余各季度均保持增长。2018年2季度固有投资收益当季新增63.88亿元,占固有业务收入比重高达79.74%。受到资本市场波动加大等外部因素影响,2季度固有投资收益增速比1季度的20.44%有明显下滑,仅为3.83%,但从数值上看仍然保持了同比的正向增长。

图3-4 行业当季固有投资收益变动与占比情况

(四)固有资金流动性需求有所增长

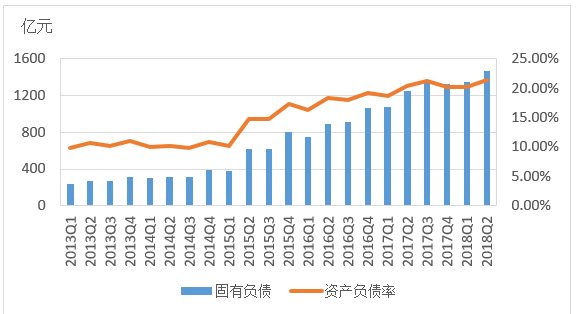

近年来,信托业固有总资产和所有者权益之间的差额越来越大,这部分差额主要是在同业拆借市场拆入的短期资金,或从信托保障基金公司得到的流动性支持。从数据来看,固有负债在2013年1季度仅有232.34亿元,到2018年2季度增长至1473.44亿元,增长534.17%。尽管2017年4季度固有负债规模有所回落,但2018年1、2季度又迅速恢复增长,2季度的规模达到了近年来最高水平。固有负债的不断提升,导致信托公司固有资产负债率也进一步提高,2018年2季度的固有资产负债率达到了21.38%,尽管是2013年以来的最高水平,但由于信托业固有资产规模持续得到增强,资本实力雄厚,整个行业的资产负债率仍处于风险可控的范围内。

固有负债和资产负债率的提高,反映出信托公司对固有资金流动性的需求不断增长。当前信托公司流动性需求增长最主要的原因,是由于上半年货币市场流动性偏紧,信托公司以往来源于同业的机构资金渠道得到一定规范和限制,项目发行难度不断加大,固有资金在投资信托产品、支持信托业务发展方面发挥了较大作用,但同时也占用了一部分流动性。信托公司未来仍将加大转型发展力度,大力开展主动管理业务,预计对固有资金流动性的支持需求仍将进一步增加。

图3-5 固有负债与资产负债率变动

四、信托资金配置领域仍以实体经济为主

2季度资金信托(不包括财产权信托)的信托资金配置领域结构发生一定变化,工商企业信托资金规模略有下降但占比仍然小幅提升,房地产信托规模明显增加,基础产业信托却延续了1季度以来的下降态势,证券投资信托下滑也较为明显。2季度工商企业、房地产和基础产业三个领域的信托资金规模总占比从1季度的53.91%上升至56.12%,表明信托资金配置领域仍以实体经济为主,其配置比重不断提升。

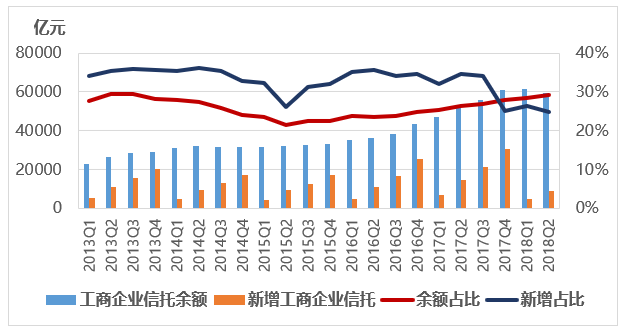

(一)工商企业信托资金规模略有下降

从行业数据来看,2季度工商企业仍然是信托资金的首要配置领域,工商企业信托余额达到了59505.92亿元,尽管比上季度61549.41亿元略有减少,但由于信托资产规模的下降,工商企业信托占比由28.52%进一步提升到了29.23%,增加了0.71个百分点。从新增数据来看,2季度工商企业信托当年累计新增8695.98亿元,与上年同期14684.13亿元相比下降较为明显;新增工商企业信托在新增信托资产规模中的比重,也由1季度的26.24%下降至2季度的24.75%,尽管这一比重仍然较高,但也反映出工商企业信托在今年1、2季度发展的动力不足。

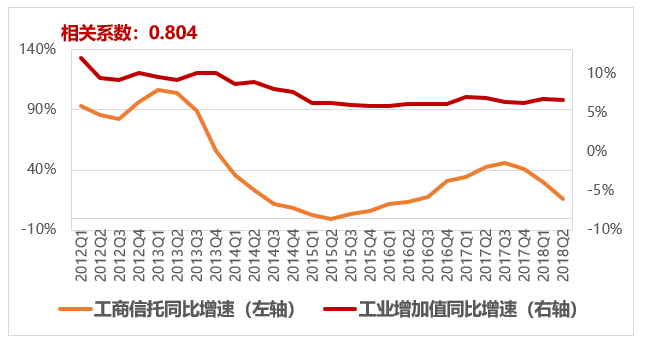

图4-1工商企业信托余额、新增(当年累计)及其占比

工商企业信托规模减少、增速下降,与宏观经济形势和工商企业经营情况密切相关。经统计测算,自2012年以来,工商企业信托的同比增速与工业增加值季度同比增速高度相关,相关系数达到了0.804。2013年1季度开始,工商企业信托同比增速开始下行,在2015年2季度达到最低点;而工业增加值同比增速也经历了这样一个变化过程。之后工业增加值同比增速有所恢复,而工商信托余额季度同比增速也开始上行。今年1季度开始工业增加值增速受到宏观环境的影响又有下降,工商企业信托同比增速下降速度更加明显。

图4-2工商企业信托与工业增加值季度同比增速对比

(二)房地产领域信托资金配置力度加大

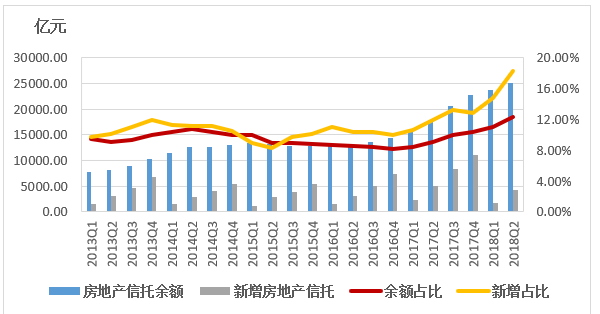

房地产行业的持续健康发展,对宏观经济增长具有重要支撑作用。在房地产企业融资渠道持续收紧的情况下,信托以资金运用方式的灵活优势和金融工具的综合优势,在合规的前提下以多种形式开展房地产信托业务,对宏观经济的稳定增长起到了一定的积极作用。2018年2季度,信托资金配置到房地产领域的规模为25072.49亿元,比1季度的23710.76亿元增长了1361.73亿元,其占信托资产的比重由10.99%提升到12.32%。2季度房地产信托新增规模当年累计为4280.73亿元,占全部新增信托规模的18.31%,比1季度占比提升了3.5个百分点。房地产在今年新增信托资金配置领域中的地位不断提升。

图4-3 房地产信托余额、新增(当年累计)及其占比

(三)基础产业信托资金规模下滑明显

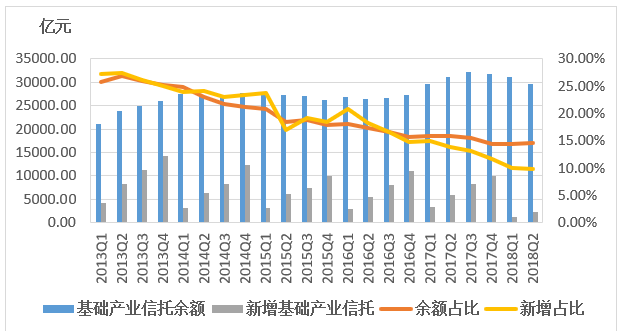

受到地方政府融资渠道收紧的影响,信托资金在基础产业配置规模自2017年3季度以后,连续三个季度出现下滑。2018年2季度基础产业信托规模为29667.51亿元,比1季度的31083.67亿元减少了1416.16亿元,下滑比较明显;其在信托资产规模中的占比为14.57%,比1季度略有增加。从新增指标来看,2季度基础产业信托当年累计新增仅有2283.15亿元,占所有新增信托规模的9.77%,比1季度又下降了0.2个百分点;与去年2季度相比下降幅度较大,仅相当于去年同期5844.78亿元的39.06%。无论是余额还是新增,基础产业在信托资金配置领域中的地位都在持续下降。

图4-4 基础产业信托余额、新增(当年累计)及其占比

(四)证券领域信托资金配置受市场影响较大

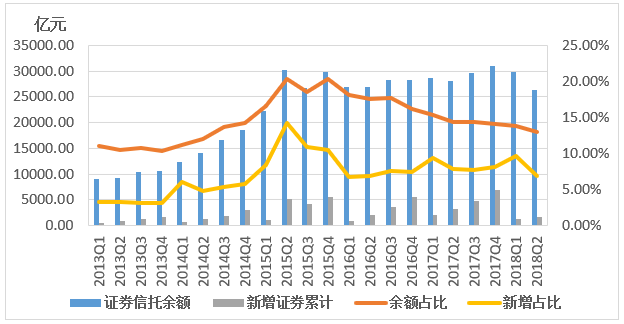

信托资金在证券领域的配置与资本市场的发展状况密切相关。自2013年以来,证券信托规模的变化与资本市场大致趋同。2017年4季度是证券信托的历史最高点,规模达到了31006.55亿元;但今年上半年资本市场总体下行,证券信托规模也相应出现下降,1季度规模下降到29913.35亿元,2季度进一步下滑至26332.76亿元,环比下降了11.97%。证券信托余额占比也出现下滑,2季度为12.94%,比1季度下降了0.92个百分点。从新增情况来看,2季度证券信托当年累计新增规模只有1616.53亿元,仅相当于去年同期3313.41亿元的48.79%;新增占比也从一季度的9.70%下降到6.92%。分项来看,新增证券信托中股票和债券同比下降幅度最大:股票新增规模为1032.62亿元,同比下降了45.50%;基金新增215.20亿元,占比为13.31%,新增规模同比下降了26.41%;债券新增368.71亿元,占比为22.81%,新增规模同比下降了67.27%。这些数据均反映出,在今年资本市场的大环境影响下,信托资金配置到证券领域的动力持续减弱。

图4-5 证券信托余额、新增(当年累计)及其占比

五、风险水平有所提升但总体可控

近年来,信托行业风险水平总体保持较低水平,行业风险整体可控。尽管2018年1、2季度风险资产规模和数量有所增加,但风险资产率仍然较低,预计未来一年的到期压力也有所减小。

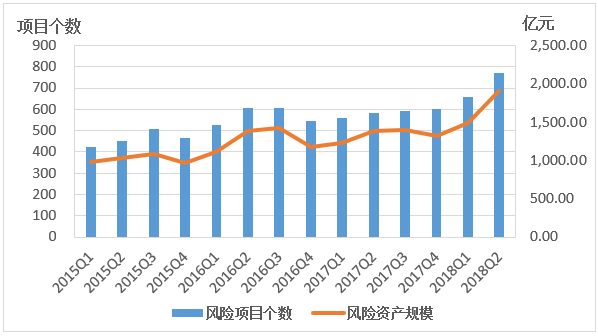

(一)风险资产规模和项目数量有所增加

从风险资产规模和风险项目数量的变动来看,2018年2季度,信托行业风险水平有所提升。一是风险资产规模持续增加,2季度末达到了1913.03亿元,为2015年以来最高,比1季度末增加了421.71亿元,自2017年4季度以来,今年已经连续两个季度增长。二是风险项目个数明显增加,2季度末为773个,比1季度末增加114个,自2016年4季度以来风险项目个数连续增加。

信托业风险项目和风险资产规模的增加与宏观环境息息相关。今年以来国家加大了对地方政府融资和房地产的政策调控力度,收紧了融资渠道,造成了基础设施融资较为困难,地方政府偿债能力有所下降,部分地区的房地产销售遭到严格调控,因此对部分信政合作项目和房地产信托项目产生一定的流动性影响。目前,中央已经调整了宏观政策导向,将采取更加积极的财政政策和稳健的货币政策,保持流动性合理宽裕,防范化解金融风险的政策力度也将加强。因此,预计未来一段时间信托行业风险水平可能有所降低。

图5-1 信托行业风险资产规模和项目个数变动

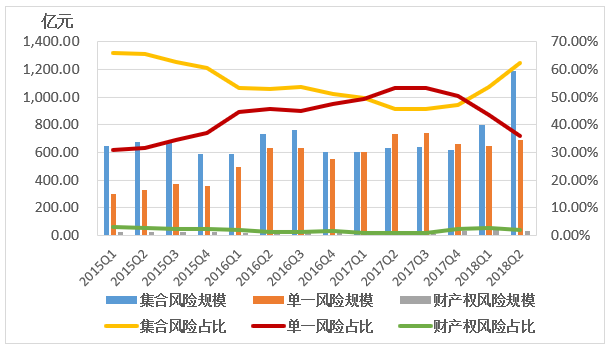

(二)集合信托风险提升更加明显

从信托行业风险资产分类来看,集合信托风险提升更为明显,单一和财产权信托风险水平有所下降。2季度末,集合信托风险资产规模为1189.44亿元,比1季度的798.29亿元增加了391.15亿元,增长较为显著;集合信托风险资产规模占全部风险资产规模的比重也从1季度的53.53%上升到2季度的62.18%,成为信托风险资产规模中比重最大的部分。相比之下,单一信托的风险规模由1季度的649.85亿元小幅上升到2季度的687.56亿元,增长5.80%;占比从1季度的43.58%下降到2季度的35.94%,从2017年3季度以来维持下降趋势。财产权信托的风险资产规模和占比比1季度都有降低。

图5-2 信托行业风险资产分类及其占比

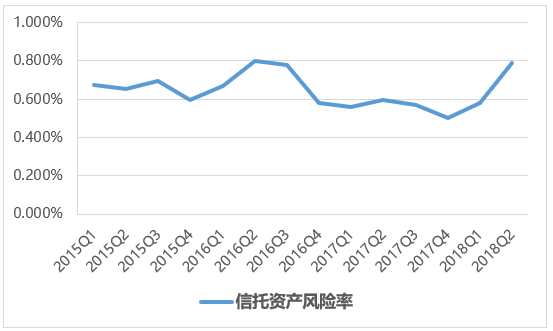

(三)信托资产风险率仍保持较低水平

信托资产风险率为信托风险资产规模余额与信托资产总规模余额的比值,反映的是行业风险的整体水平。近年来,信托资产风险率虽然有所波动,但仍维持在0.8以下,处于较低水平。2018年2季度信托资产风险率为0.788%,尽管比1季度的0.582%提升明显,但从历史来看仍低于2016年2季度的0.799%。此外,与其他金融行业的资产不良率相比,信托行业的风险资产率仍保持了较低水平,行业风险整体可控。

图5-3 信托资产风险率变动情况

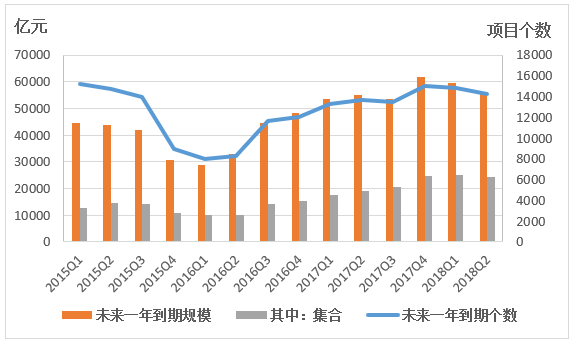

(四)未来一年到期压力有所缓解

从未来一年信托到期情况看,预计未来信托到期压力也将有所缓解。2季度末发布的数据显示,未来一年的信托到期规模为5.57万亿元,比1季度末的预计数据下降了3782亿元,连续两个季度出现下调。从到期项目数量来看,2季度末预计未来一年到期项目为1.42万个,比1季度末的预计数据1.49万个下降了659个,延续了1季度的下调趋势。在未来一年预计到期的信托资产中,集合信托预计到期规模也在下降,由1季度末的2.49万亿元下降到2季度末的2.42万亿元。上述三个指标充分表明,从当前预计未来一年的到期兑付压力有所缓解,尤其是集合信托到期压力有所下降,有利于行业风险的总体可控。

图5-4 信托项目未来一年到期情况

六、主动提升行业未来发展质量水平

十九大报告指出,我国经济已由高速增长阶段转向高质量发展阶段。信托业作为金融行业的重要组成部分,正处于增速回落、结构调整的关键时期,也处于由高速增长向高质量发展阶段转换的关键时期。着眼未来,信托业要从三个方面主动提升行业发展的质量水平。

(一)主动提高服务实体经济能力

服务实体经济是金融行业持续发展的根本任务。未来信托公司仍要坚持把服务实体经济放在首位,主动发挥信托金融工具优势,满足实体经济投融资需求。

一是要服务实体经济发展的长期需求。尽管当前实体经济发展面临更为复杂的内外部因素,但从长期来看,必须要坚持深化供给侧结构性改革,一方面要加快培育战略新兴产业、高端制造业等实体经济长期发展的新动能;另一方面要适当调整总需求结构,提高国家重大战略项目的投资力度,提升消费在经济增长中的拉动作用。信托业要把握好实体经济发展规律,充分发挥自身优势,支持战略新兴产业、国家重大战略项目等投融资需求;要进一步开展小微金融、消费信托等业务,为消费升级提供金融服务;要优化开展中小企业金融服务,提升实体经济发展的长期活力。

二是要抓住实体经济调整的短期机遇。现阶段,基础产业等重点领域投资仍是我国经济增长的重要动力。在宏观经济增速稳中趋缓、下行压力不断加大的情况下,基础产业等重点领域适度发展仍是下一阶段保持经济基本稳定、防范化解金融风险的重要措施。特别是在下半年财政政策和货币政策有所调整、去杠杆转向稳杠杆的宏观形势下,信托业一定要抓住实体经济调整的短期机遇,在合规的前提下优化开展房地产和基础产业信托等业务,一方面可以发挥在这些传统业务领域中积累起来的专业优势,有效控制风险、提升价值;另一方面也为稳定宏观经济增长起到了一定的积极作用。

(二)主动加大业务转型创新力度

面临新的外部环境和新的发展阶段,信托业要主动加大业务转型创新力度,不断提升自身专业能力,努力形成行业未来发展的新动力。

一是要加大传统业务领域转型创新力度。在房地产领域,信托公司要在以往开发贷、前端融资等业务基础上,进一步延伸房地产投融资链条,在运用方式上向真实股权投资、ABS、REITS等方向转型,在基础资产上由住宅向商业地产、存量房产、城市更新等领域拓展。在小微金融领域,要借助系统优势,深入消费细分场景开展业务,通过信用数据体系和风险模型来识别、控制风险,提高小微金融业务专业化水平。在证券投资领域,要进一步提升主动投资能力和资产配置能力,可以借助智能投顾等创新方式,满足不同风险偏好客户的需求,成为客户信赖的专业投资机构。在工商企业领域,要发挥信托综合金融服务优势,通过投贷联动、债转股等多种转型创新方式,满足企业投融资需求。

二是要加快资产证券化、财产权信托的发展。开展资产证券化、财产权信托业务,可以充分发挥信托制度优势,有效盘活各类资产存量,并且不属于资管新规内容范围,得到了监管机构的鼓励支持。关于资产证券化业务,一方面信托公司要积极拓展基础资产来源,提高基础资产领域的专业水平和产品设计能力,提升自身价值;另一方面要拓展证券化市场、丰富证券化产品类型,全面提升在银行间市场、交易所市场资产证券化业务能力。关于财产权信托,尽管存在信托财产登记等法律问题,但信托公司也要积极探索各类财产信托化的思路,为未来开展此类业务做好准备。

三是要提升财富管理业务水平。信托公司开展财富管理业务,一方面为了满足自身产品发行的资金需求,另一方面可以满足高净值人士或机构的财富管理需要,这两者是有机统一的。资管新规对信托公司机构和个人客户的标准提出了新要求,对产品发行进行了进一步规范,未来信托公司将更加重视提升财富管理业务水平。在产品发行方面,要加大个人客户和非金融机构客户的开拓力度,不断提升公司财富管理品牌影响力和知名度,搭建类型和数量较为丰富的产品体系,形成资金和资产端的有效协同;在客户服务方面,要提高财富管理信息化水平,合规有效利用现代化信息手段,改善客户服务,提升客户体验;在创新发展方面,要提供更多现金管理、资产配置、保险金信托等服务,满足更多高端客户需求。

四是要推动家族信托、慈善信托等本源业务发展。尽管家族信托、慈善信托目前难以形成信托公司重要的利润贡献来源,但着眼未来,开展家族信托、慈善信托等本源业务,是信托业回归信托本源、提升发展质量的重要体现。在家族信托领域,部分信托公司不断加大发展力度,推出了全权委托、家族传承等一系列产品,家族信托客户数量也有显著增长。在慈善信托方面,民政部慈善信息公开平台数据显示,2季度末慈善信托备案数量已达到88单,财产总规模9.94亿元,未来在脱贫攻坚、污染防治、教育医疗、文化发展等领域具有广阔的发展空间。

(三)主动加强合规风控体系建设

新的发展阶段对信托公司的合规风控水平提出了新的要求。在监管力度不断加强、风险水平有所提升的情况下,信托公司要主动加强合规风控体系建设力度,切实防范化解行业风险。

一是要强化合规意识,提高合规管理水平。近年来监管政策密集出台,监管处罚明显加强,尤其是监管部门更加强调要根据穿透原则来判断业务的合规性,这就要求信托公司在未来要高度重视合规风险。一方面要大力提升全员合规意识,及时加强对监管政策、合规要求的学习和理解,特别是对不同业务类型的合规要求要有具体认识;另一方面要加强合规管理,同时与监管部门保持及时沟通,降低业务开展的合规风险。

二是要提升风险管理的专业化、精细化水平。当前信托行业风险水平有所提升,这就要求信托公司要进一步加大风险管理力度,有效化解项目风险、预防潜在风险。一方面,要根据业务的专业化发展需求进行专业化的风险管理,准确识别不同业务类型的重要风险点,提高风险管理的有效性;另一方面要提升风险管理全过程的精细化水平,尤其是在资管新规对信托产品进行净值化管理的要求下,信托产品存续期的风险管理更为重要。因此,未来信托公司要从风险管理的全流程角度,建立起符合资管新规要求、满足不同业务风险管理需要的全面风险管理体系。